Под так называемым законом о банкротстве физических лиц подразумевается ФЗ от 29.12.2014 N 476-ФЗ «О внесении изменений в Федеральный закон "О несостоятельности (банкротстве)" и отдельные законодательные акты РФ в части регулирования реабилитационных процедур, применяемых в отношении гражданина-должника». Он вступил в силу 1 октября 2015 года и позволил инициировать банкротство не только юридическим лицам и индивидуальным предпринимателям, но и обычным гражданам (см. ниже пошаговую инструкцию по процедуре банкротства физических лиц).

По состоянию на фев 2026 года основным критерием для рассмотрения вопроса о банкротстве физических лиц является задолженность свыше 500 тысяч рублей, просроченная на период более трех месяцев. Хотя согласно Постановлению Пленума Верховного Суда РФ от 13.10.2015 N 45 «О некоторых вопросах, связанных с введением в действие процедур, применяемых в делах о несостоятельности (банкротстве) граждан» долг может быть и меньше, если он не превышает имущества человека, претендующего на несостоятельность.

Спасением закон о банкротстве физических лиц послужит, например, для тех, кому долги достались по наследству. По новым нормам признать несостоятельным можно даже умершего родственника. Однако наиболее распространенными поводами выйти на процедуру банкротства для физлица являются чрезмерное увлечение кредитами, задолженность по налогам или большое количество просроченных штрафов, пеней и неустоек.

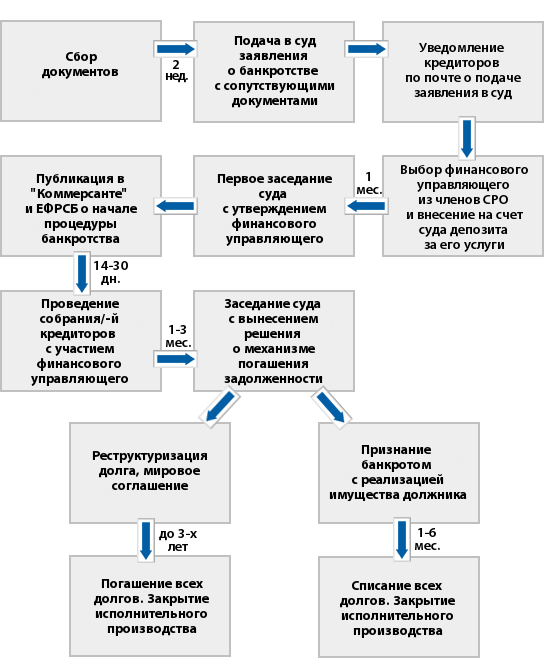

Банкротство физических лиц в 2026 году. Пошаговая инструкция

ВАЖНО: после введения процедуры банкротства физическое лицо получает иммунитет от всех кредиторов и коллекторов!

Для положительного исхода дела придется запастись весомыми доказательствами: потеря стабильного заработка, развод с разделом имущества, уничтожение жилья в результате стихийного бедствия и пр. В противном случае суд вынесет постановление о реструктуризации долга – по сути, о рассрочке выплат по обязательствам. Очевидно, что должнику невыгодно приходить к взаимному согласию с кредиторами и пересматривать порядок выплаты долга, поэтому при правильной аргументации со стороны гражданина (или его судебного представителя) суд признает его несостоятельным и неплатежеспособным и санкционирует процесс продажи имущества в счет погашения долгов.

Далее возможны различные сценарии развития событий в зависимости от того, ликвидна ли собственность банкрота и имеется ли она у него вообще. Утвержденный судом арбитражный управляющий составляет отчет о финансовом положении и хозяйственной деятельности должника и его супруга. Он направляет запросы в уполномоченные органы на предмет оценки движимого и недвижимого имущества, а также наличия ценных бумаг, долей в уставном капитале компаний, сумм на банковских счетах и т.д. Кроме того, проверяются сделки и операции, совершенные за последние три года, с целью выявления умышленных действий, приведших к банкротству. Наконец, до окончания дела к управляющему полностью переходит право распоряжения всеми накоплениями и имуществом должника.

Реализация имущества физлица при банкротстве

При наличии имущества управляющий организует торги. Ликвидные объекты реализуются в течение шести месяцев в счет погашения обязательств перед кредиторами. По истечении указанного срока либо ранее, если управляющий убеждает суд в неликвидности имущества, невостребованные активы возвращаются в собственность гражданина. Суд выносит постановление о списании задолженности в полном объеме, и дело закрывается.

Еще быстрее признание банкротства физического лица происходит, если имущества нет вообще либо оно не подлежит реализации. Ведь по закону банкрот не может лишиться:

- единственного жилья вместе с расположенным под ним земельным участком;

- единственного транспортного средства (если банкрот – инвалид, или если будет доказано, что оно предназначено для получения дохода);

- предметов домашнего обихода;

- денежных средств в размере прожиточного минимума (при этом учитываются и иждивенцы);

- домашнего скота и хозяйственных построек для его содержания;

- государственных наград, памятных знаков, призов, выигрышей и т. д.

Правда, при нахождении недвижимости в ипотеке (залоге) она реализуется на общих основаниях.

Чем грозит банкротство физическому лицу?

Факт списания долгов вовсе не означает, что можно снова бесконтрольно брать кредиты, – следующая процедура банкротства гражданина допускается только через пять лет. Кроме того, обанкротившийся будет не вправе занимать высокие должности, а также обязан уведомлять новых кредиторов о своем статусе. Скорее всего, будет также действовать запрет на выезд заграницу до окончания производства по делу (подробнее см. Плюсы и минусы банкротства физических лиц)

Наконец, необходимо учитывать расходы, сопровождающие банкротство гражданина. Они включают вознаграждение управляющему – обязательному участнику судебного процесса, оплату пошлин и услуг судебных представителей. Впрочем, в любом случае стоимость процедуры банкротства физического лица окажется на порядок ниже расходов, связанных с исполнением всех кредитных, налоговых и прочих просроченных обязательств.

Консультации юриста по банкротству и представительство в суде

Закон допускает участие в заседаниях гражданина-банкрота, который вправе самостоятельно отстаивать свои интересы при наличии достаточного опыта, знаний, навыков и убедительной речи. Но на практике выгоды от профессионального судебного представительства (адвоката) и возможности получения консультаций персонального юриста по банкротству неоспоримы.

Во-первых, грамотно выстроив линию поведения в суде, можно избежать многочисленных слушаний и, как следствие, сократить судебные издержки, включающие, в том числе, затраты на услуги финансового (арбитражного) управляющего. Во-вторых, профессиональный представитель существенно сэкономит время претендующего на банкротство человека. В-третьих, – и это, пожалуй, самое главное – можно быстро вернуть себя и свою семью к спокойной жизни, когда наконец прекращаются постоянные звонки из банков и от прочих кредиторов, а также исчезают коллекторы, чьи методы работы зачастую не относятся к разряду гуманных.

Сроки и стоимость услуг по банкротству физических лиц в 2026 году

| Вид услуги | Стоимость | Срок исполнения |

|---|---|---|

| Консультации, экспертиза документов | бесплатно | от 1-го дня |

| Ведение дела о банкротстве физического лица в арбитражном суде | от 50 000 руб. | — |

| Госпошлина за рассмотрение дела о банкротстве | 300 руб. для физических лиц |

Отдельно оплачиваются услуги финансового управляющего, публикации в газете «Коммерсант» и ЕФРСБ, проведение электронных торгов по реализации имущества должника (при необходимости), рассылка почтовых уведомлений и т.д. Подробнее см. раздел Сколько стоит процедура банкротства физического лица.

В компании «Юс Либерум» работают опытные юристы по банкротству, которые возьмут на себя все бремя ответственности в качестве представителей должника и сведут к минимуму количество судебных заседаний, сэкономив время клиента и поспособствовав скорейшему завершению дела. Сопровождение банкротства – процесс, требующий кропотливого изучения индивидуальных обстоятельств в каждом конкретном случае – сумма и состав долга, количество кредиторов, имущественное положение потенциального банкрота и его семьи и т.д. Согласно закону только к заявлению о вступлении в дело о банкротстве прикладывается более двух десятков различных документов, не считая документов, предусмотренных процессуальным законодательством. Все они будут внимательно изучаться судом на предмет удовлетворения условиям, при которых допускается процедура банкротства гражданина.

За более подробной информацией о процедуре банкротства физических лиц, а также для получения БЕСПЛАТНОЙ первичной консультации и экспертизы документов обращайтесь к нашим специалистам по телефону: +7 (495) 642-45-97.